Câmara aprova criação de LCD, aposta do governo para reindustrializar o Brasil; texto vai ao Senado

Os novos títulos a serem emitidos pelos bancos estatais de desenvolvimento e fomento para projetos de infraestrutura são voltados para pequenas e médias empresas, sobretudo, nas áreas de inovação tecnológica e industrial.

A Câmara dos Deputados aprovou na noite desta última terça-feira, 14 de maio, o Projeto de Lei (PL) 6235/23 cria a Letra de Crédito do Desenvolvimento (LCD) e outras taxas para remunerar esses títulos, a serem emitidos pelos bancos estatais de desenvolvimento e fomento à economia como o Banco Nacional de Desenvolvimento, Econômico e Social (BNDES) com o objetivo em financiar ações de infraestrutura, voltadas para pequenas e médias empresas, sobretudo, nas áreas de inovação tecnológica e industrial. A matéria segue para deliberação do Senado Federal.

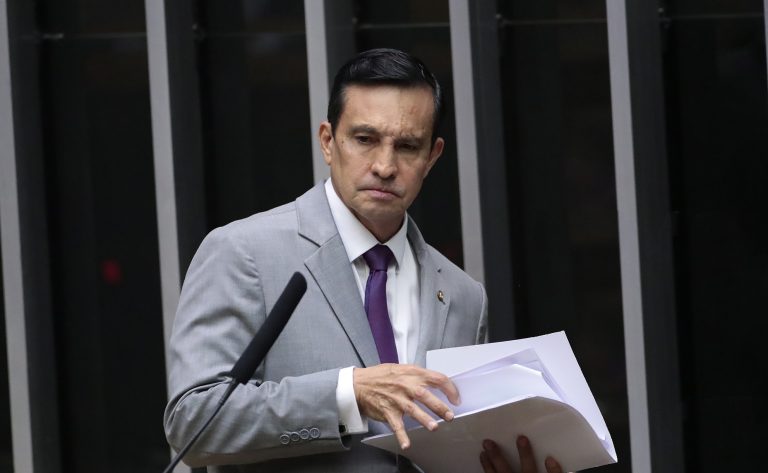

De autoria da Presidência da República, o PL 6235 foi apresentado em 2023 pelo governo do presidente Luiz Inácio Lula da Silva (PT), foi aprovado na forma do parecer apresentado pelo deputado Sidney Leite (PSD-AM), que fez alterações também nas regras das Letras de Crédito destinadas ao Agronegócio (LCAs).

SEM SUSTENTABILIDADE

Apesar do país estar vivendo a mais grave catástrofe e tragédia ambiental e climática que colocou debaixo d’água quase 90% dos municípios gaúchos, o relator da iniciativa decidiu retirar da proposta do governo a necessidade dos projetos contemplados serem compatíveis com os objetivos de desenvolvimento sustentável estabelecido pela Organização das Nações Unidas (ONU).

Segundo Leite, a retirada deste ponto da proposição decorre da insuficiência, segundo ele, de investimento privado em atividades de descarbonização e de sustentabilidade, pois o retorno privado seria ínfimo e que as instituições financeiras de fomento e de desenvolvimento que atuam neste sentido já “buscam mitigar essa miopia do mercado”.

“São atividades cujos efeitos positivos extrapolam o campo de ação imediata, estendendo-se a outros setores, no que se convenciona chamar de externalidades positivas. Em geral, ocorre insuficiente investimento privado nessas atividades intensivas em externalidades positivas, dado que o retorno privado é inferior ao retorno social. Os bancos de desenvolvimento buscam, justamente, mitigar essa miopia do mercado, fornecendo capital em condições favorecidas para tais investimentos. As LCD trarão, portanto, instrumentos de captação menos onerosos para os bancos de desenvolvimento, permitindo a concessão de financiamentos a taxas mais atrativas para os setores contemplados”, comentou.

FUNCIONAMENTO

Sidney Leite explica que o LCD funcionará de modo semelhante ao das LCAs e das Letras de Crédito Imobiliário (LCIs), emitidas pelo setor privado para financiar atividades nesses setores.

Para o investidor, a principal semelhança será a isenção do Imposto de Renda Retido na Fonte (IRRF) quanto aos rendimentos obtidos por pessoa física residente ou domiciliada no Brasil ou no exterior, exceto se em paraísos fiscais. Residentes nesses países com tributação favorecida e também as pessoas jurídicas serão tributados em 15%.

Empresas tributadas com base no lucro real que invistam nas LCDs poderão deduzir da base de cálculo do Imposto de Renda de Pessoa Jurídica (IRPJ) o imposto pago sobre os rendimentos com a LCD. No entanto, as perdas apuradas com o novo título não poderão ser deduzidas.

Esses benefícios tributários valerão segundo o prazo definido na Lei de Diretrizes Orçamentárias (LDO), cabendo ao Ministério do Desenvolvimento, Indústria, Comércio e Serviços (MDIC) fazer sua avaliação para fins de manutenção, revisão ou ampliação.

O relator da proposta também incluiu uma mudança para remeter ao Conselho Monetário Nacional (CMN) a definição dos termos para o investidor contar com a garantia do Fundo Garantidor de Crédito (FGC) nessa aplicação.

LIMITES

A princípio, a LCD poderá ser emitida pelos bancos de desenvolvimento e fomento atuantes no Brasil até o limite de R$ 10 bilhões por instituição emissora, podendo haver garantia real por meio de penhor ou cessão de direitos creditórios.

Entretanto, o CMN poderá estabelecer critérios e limitações adicionais de acordo com o porte e o perfil de risco da instituição emissora, inclusive limites diferenciados.

O CMN também definirá as condições de emissão, como o resgate antecipado do título, que somente poderá ocorrer em ambiente de negociação competitivo, observado prazo mínimo de vencimento.

A LCD será emitida exclusivamente pelo Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e por outros bancos de desenvolvimento autorizados a funcionar pelo Banco Central. Atualmente, poderão operar esse novo título as seguintes instituições financeiras: Banco de Desenvolvimento de Minas Gerais (BDMG), Banco de Desenvolvimento do Espírito Santo (BANDES) e Banco de Desenvolvimento Regional do Extremo Sul (BRDE).

NOVAS TAXAS

Para tornar esse título mais atrativo, a proposição apresentada pelo governo federal e aprovada pelos deputados cria algumas taxas para remunerá-lo. Atualmente, o BNDES usa a Taxa de Longo Prazo (TLP), aplicável aos contratos desde 1º de janeiro de 2018.

A TLP é equivalente à variação do Índice Nacional de Preços ao Consumidor Amplo (IPCA) durante o período do contrato e mais uma parte pré-fixada formada pela média aritmética simples, dos últimos cinco anos, das taxas de mercado do título do Tesouro Nacional vinculado ao IPCA. Essas taxas são coletadas nos três meses anteriores ao cálculo.

Com a mudança proposta pelo PL 6235, os recursos do BNDES vindos do Fundo de Amparo ao Trabalhador (FAT) e do Fundo da Marinha Mercante (FMM) poderão ser emprestados com uso de outras duas taxas prefixadas para sua remuneração ao banco. Uma delas será composta pela média das taxas para cinco anos do título federal que paga uma taxa fixa, a Letras do Tesouro Nacional (LTN) e das Notas do Tesouro Nacional Série F (NTN-F), um título com taxa fixa que paga cupons semestrais de parte dos rendimentos. A segunda taxa criada é a prefixada para pequenas, médias e microempresas, composta pela média das taxas desses dois títulos, mas para o prazo de três anos (36 meses).

Quando se tratar de financiamento de projetos de concessão, permissão ou autorização para exploração de serviços públicos, poderá ser usada a parcela pré-fixada da TLP e as outras taxas prefixadas vigentes na data do respectivo leilão apuradas nos três meses anteriores ao cálculo.

Se for necessário, para diminuir o impacto da volatilidade das taxas dos títulos públicos sobre a TLP e a taxa prefixada, o CMN poderá alterar a metodologia de cálculo, usando as taxas de até doze meses anteriores em vez de apenas três meses.

SELIC

Especificamente para o BNDES, o texto permite o uso do Sistema Especial de Liquidação e de Custódia conhecido popularmente como Taxa Selic, na remuneração de financiamento com recursos do FAT, desde que o total aplicado com esses juros não seja superior a 50% do saldo integral dos recursos do FAT repassados segundo determinação constitucional.

Pela forma como o texto do projeto muda a redação da Lei 13483/17, os atuais contratos poderão ser repactuados, com exceção daqueles firmados até 31 de dezembro de 2017. Nessa repactuação entram inclusive as operações de crédito realizadas no âmbito do Programa de Aumento da Produtividade da Frota Rodoviária no País (Renovar), incluídas pela Lei 14440/22.

INSERÇÃO INTERNACIONAL

No entanto, projetos financiados pelo BNDES de empresas que produzem ou comercializem bens e serviços de reconhecida inserção internacional não poderão ser contemplados pelas novas taxas, exceto se as obrigações de pagamento forem denominadas e referenciadas em moeda nacional no contrato.

AMPLIAÇÃO DE CRÉDITO

Na lei que criou as LCAs, o relator do PL 6235 estendeu a todas as instituições financeiras a possibilidade hoje restrita a bancos cooperativos, confederações de cooperativas de crédito e cooperativas centrais de crédito de utilizar repasse interfinanceiro para lastrear a emissão de LCA, o que de acordo com Sidney Leite irá ampliar o crédito voltado a atender empresas ligadas ao agronegócio.

Entretanto, já que uma resolução do Banco Central (Bacen) veda o uso desse tipo de repasse, uma modalidade de transferência entre instituições financeiras, devido à dificuldade de fiscalização, pois eles são registrados em cartório. Desta forma, é permitido apenas o uso apenas do chamado depósito interfinanceiro vinculado ao crédito rural (DIR), registrado em centrais de ativos financeiros, que trocam informações com o Bacen.

Para solucionar este ponto e ampliar a oferta de crédito ao agronegócio, Sidney Leite defendeu a permissão para que o BNDES também possa emitir títulos LCAs. “O propósito fundamental é agilizar e fortalecer a LCA para ampliar os investimentos na agricultura sustentável e posicionar o Brasil como um protagonista global na pauta ambiental”, comentou.

Segundo o relator, 40 milhões de hectares de terras degradadas poderiam ser destinados à agricultura se recuperados. No entanto, conforme Leite, a restauração precisaria de investimentos de cerca de R$ 10 mil por hectare, com prazo de recuperação de três anos. “A falta de instrumentos de incentivo pode limitar a capacidade de entidades como o BNDES e outros agentes financeiros semelhantes de apoiar efetivamente políticas agrícolas e ambientais cruciais”, salientou o relator.

FUNDO SOBERANO

Outro ponto incluído pelo relator no projeto é a permissão para estados criarem fundos soberanos com o excedente fiscal apurado, permitindo a unidades federativas legislarem sobre governança, sistemática de aportes e retiradas e mecanismos de avaliação, monitoramento e transparência, observada regulamentação do CMN.

Com informações da Agência Câmara.